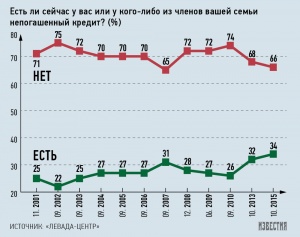

Национальное бюро кредитных историй отмечает, что уже в первом квартале 2017 года количество выданных потребительских кредитов выросло на 27,4%. Активный рост объема кредитования наблюдается все последние три года даже несмотря на кризис. При этом, по данным опроса Левада-Центра, с 2001 по 2015 год доля граждан, имеющих непогашенные кредиты, выросла с 25 до 34% – а это треть населения.

Ни для кого не секрет, что кредит нужно вернуть. И вернуть с процентами…

Ни для кого не секрет, что кредит нужно вернуть. И вернуть с процентами…

А если вдруг вы попали в больницу, лишились работы и стабильного финансового обеспечения? Или получили дополнительную нагрузку на семейный бюджет, например, необходимость поддержать пожилых родственников, которым срочно нужно дорогостоящее лечение?

Проценты идут, сумма кредита нарастает подобно снежному кому, вам начинают писать и звонить из банков, вы читаете новости про то, как коллекторы угрожают неплательщикам физической расправой, как приставы отнимают их дома, а суды дают реальные уголовные сроки… Стоп. Без паники. Начинаем разбираться.

Итак, у вас есть кредит, и вы испытываете финансовые трудности.

ЧТО ДЕЛАТЬ В ПРЕВУЮ ОЧЕРЕДЬ?

Не пускать дело на самотек. Не думайте, что если вы будете игнорировать звонки, письма и напоминания от банка, то про вас забудут и кредит как-то сам «рассосется». Про вас не забудут, точно. А значит, чем раньше вы начнете решать проблему, тем больше шансов не дать кредиту стать любимым кошмаром ваших ночей. Практически в любом договоре кредитования есть пункт, по которому вы обязаны уведомлять банк о любых изменениях в своей жизни, в том числе касающихся вашей платежеспособности.

Поэтому даже если вы только смутно предчувствуете, что со следующего месяца можете начать задерживать платежи – отправляйтесь в банк, чтобы узнать, как исправить ситуацию, и для начала постарайтесь договориться о реструктуризации своего долга.

РАСШИФРУЙТЕ, ЧТО ЗНАЧИТ РЕСТРУКТУРИЗАЦИЯ?

Реструктуризация – это изменение сроков выплаты кредита. Вы и банк составляете новый договор и растягиваете ваш кредит на более долгий срок с одновременным уменьшением суммы ежемесячного погашения. Банк может предложить вам реструктуризацию в форме отсрочки, рассрочки и в их комбинированном варианте.

Отсрочка, или «кредитные каникулы», позволяет вам не платить по основному кредиту в течение некоторого времени (от одной недели до нескольких месяцев, реже – более долгий срок). При этом вы выплачиваете только проценты, а банк не начисляет вам штрафы и пени.

Отсрочка, или «кредитные каникулы», позволяет вам не платить по основному кредиту в течение некоторого времени (от одной недели до нескольких месяцев, реже – более долгий срок). При этом вы выплачиваете только проценты, а банк не начисляет вам штрафы и пени.

«Кредитные каникулы» бывают трех видов:

- Полная отсрочка платежа – ни ежемесячных платежей, ни процентов. Дается редко и по очень уважительной причине.

- Частичная отсрочка платежа – составление нового графика ежемесячных платежей, по которому во время «кредитных каникул» вы будете выплачивать только проценты по займу. Как вариант – продление погашения кредита при уменьшении ежемесячных платежей.

- Пересчет суммы кредита за счет перемены валюты кредита (например, рублевый на валютный и наоборот) – выгодно, когда курс доллара или евро падает (если кредит рублевый), и наоборот – когда растет (если кредит валютный).

В случае одобрения рассрочки банки разрешают заемщику возвращать месячные платежи частями, что может увеличить срок погашения долга.

Комбинированный вариант сначала подразумевает небольшую отсрочку, с последующим разделом платежей на части.

Величина суммы переплаты будет зависеть от срока предоставления отсрочки по платежам, ведь на протяжении каникул сумма, на которую начисляются проценты, не уменьшается, а проценты уходят банку безвозвратно.

Важно! Настаивайте на реструктуризации кредита, если ваши финансовые трудности временные и вы уверенны, что сможет вернуться в график платежей, не допуская просрочек. Иначе это только усугубит ваше положение, а переплата по кредиту во время «каникул» будет только увеличиваться.

КАК ОФОРМИТЬ РЕСТРУКТУРИЗАЦИЮ?

Вам и банку необходимо написать заявление на новый договор, по которому, как правило, повышаются процентные ставки. Все переговоры ведите письменно и заблаговременно возьмите объясняющие ваши материальные трудности документы – они подтвердят важность вашего обращения. На лояльность банка в этом вопросе могут оказать влияние, например, справка о доходах или из центра занятости населения (ЦЗН), копия трудовой книжки с записью об увольнении, выписка из медицинской карты или больничные листы близких.

Если лично посетить банк вы не можете, отошлите туда заказное письмо со всеми документами и описанием своей проблемы и просьбы.

Важно! Оформляя реструктуризацию долга, обратите внимание на изменение процентной ставки, срок отсрочки и график рассрочки.

Дальше вы ждете, пока банковские сотрудники проведут проверку и примут какое-либо решение. Скорее всего, ваша просьба, если она обоснованная и веская, не останется без внимания. Банк в конечном счете тоже заинтересован в выплате кредита, так как по закону он должен из собственной прибыли создать фонд, который покрывает непогашенные кредиты.

Если вам откажут в реструктуризации, то, по крайней мере, у вас будет доказательство для суда, что вы не прятались, а делали все возможное, чтобы решить ситуацию в правовом поле.

КАКИЕ ЕЩЕ ЕСТЬ ВАРИАНТЫ, КРОМЕ РЕСТРУКТУРИЗАЦИИ? РЕФИНАНСИРОВАНИЕ?

Рефинансирование кредита означает, что вы можете взять новый целевой кредит на погашение других своих кредитов. Перекредитоваться можно в том же банке, а можно выбрать новое банковское учреждение. На рефинансирование решаются при наличии нескольких мелких кредитов с запутанной историей – новый заем позволяет расправиться со всеми старыми долгами и платить уже один новый (увы, большой) кредит.

Между прочим, к рефинансированию можно прибегнуть, и не дожидаясь материальных трудностей, а просто экономии ради. Например, чтобы снизить выплаты за ипотеку. Рыночные условия меняются, за годы ваших выплат могло появиться более выгодное предложение по процентной ставке в другом банке. Вполне вероятно, что целесообразно перейти и снизить свои выплаты. Однако перед этим проанализируйте все нюансы и сопоставьте затраты – может быть и так, что ваш текущий банк взимает штраф за досрочное погашение займа.

Между прочим, к рефинансированию можно прибегнуть, и не дожидаясь материальных трудностей, а просто экономии ради. Например, чтобы снизить выплаты за ипотеку. Рыночные условия меняются, за годы ваших выплат могло появиться более выгодное предложение по процентной ставке в другом банке. Вполне вероятно, что целесообразно перейти и снизить свои выплаты. Однако перед этим проанализируйте все нюансы и сопоставьте затраты – может быть и так, что ваш текущий банк взимает штраф за досрочное погашение займа.

В целом же рефинансирование позволяет снизить процентную ставку, увеличить сроки кредитования, изменить сумму ежемесячных платежей и заменить много кредитов в разных банках одним.

Важно! Перекредитование имеет смысл при долгосрочном кредитовании на большие суммы (например, выплата ипотеки), а не при мелких потребительских кредитах.

МНЕ НЕ ПОМОГУТ НИ РЕСТРУКТУРИЗАЦИЯ, НИ РЕФИНАНСИРОВАНИЕ, ТАК КАК ВСЕ РАВНО ДЕНЕГ НА ПОГАШЕНИЕ ЗАЙМА НЕТ И НЕ ПРЕДВИДИТСЯ.

Печально. Но и тут есть варианты.

При составлении кредитного договора оформляли страховку на случай появления материальных затруднений, связанных с утратой трудоспособности или работы? Прекрасно! Тогда можно попытаться погасить кредит через страховую компанию. Если ваша сложная финансовая ситуация попадает под условия страховки, идите в страховую с заявлением, документами, свидетельствующими о наступлении страхового случая, и копиями документов по кредитованию (договор, финансовые документы по расчетам с банком). Если страховая отказывается выполнять свои обязательства или сомневается в правомочности ваших претензий – оспаривайте это в судебном порядке.

НА МЕНЯ БУДУТ ОХОТИТЬСЯ КОЛЛЕКТОРЫ?

Не исключено. Коллекторские агентства – это такие профессиональные собиратели безнадежных задолженностей и налогов с физических и юридических лиц. Банки либо полностью и навсегда продают им долги своих клиентов, либо нанимает их как посредников для взыскания кредита. У разных банков срок и сумма задолженности, при которой они обращаются к коллекторам, разная – от первого же месяца просрочки до нескольких лет.

Не исключено. Коллекторские агентства – это такие профессиональные собиратели безнадежных задолженностей и налогов с физических и юридических лиц. Банки либо полностью и навсегда продают им долги своих клиентов, либо нанимает их как посредников для взыскания кредита. У разных банков срок и сумма задолженности, при которой они обращаются к коллекторам, разная – от первого же месяца просрочки до нескольких лет.

Общение с коллекторами может стать для вас очень неприятной историей – ведь их задача получить долг, так как от этого напрямую зависит их заработок. Большинство коллекторских агентств действуют в рамках законов и уставов: собирают информацию о заемщике, проводят с ним беседы, предупреждают о возможных последствиях, связываются с родственниками, коллегами и начальством. Однако историй про беспредел коллекторов и то, что они буквально выбивают долги, шантажируют и запугивают должников, тоже немало.

Я видел сюжеты в новостях про то, как коллекторы забросали камнями женщину и ее дочь и пообещали сжечь их. Боюсь за себя и близких. Как защититься от нападок коллекторов, если они начнут переходить границы закона?

Не терпите угрозы, пресекайте их на корню и не позволяйте себя травить! Во-первых, изучите свой кредитный договор, чтобы понять, а отмечено ли в нем, что банк может обращаться к услугам коллекторского агентства. Если нет – то задолженность таким образом с вас пытаются взыскать незаконно. Если же такой пункт есть, то потребуйте от коллектора документы, подтверждающие его сотрудничество с вашим банком.

Пишите жалобы на некорректное обращение и угрозы коллектора – начальнику коллекторного агентства, в банк, в ЦБ, в местные СМИ, заявления в полицию. Пригласите на переговоры с коллектором юриста или представителя полиции.

Важно! Сохраняйте все переписку и записывайте ваше общение на диктофон – все это станет подтверждением угроз при вашем обращении в полицию или в суд.

Для урегулирования проблем с коллекторами можно подключить к вашей проблеме антиколлекторов – юридическую организацию, которая защищает заемщиков от коллекторов или банков, а также помогает снизить сумму штрафа и добиться пересчета неустойки по кредиту.

КАК МНЕ ОТДЕЛАТЬСЯ ОТ КОЛЛЕКТОРОВ, ЕСЛИ Я НЕ В СОСТОЯНИИ ОПЛАТИТЬ КРЕДИТ?

Через суд. Не обманывайте коллекторов и не пытайтесь задобрить их обещаниями, если вы не можете закрыть свой кредит. Увы, но в случае если денег на закрытие кредита нет и не предвидится, в суде вы окажетесь рано или поздно. Если в определенный срок коллекторское агентство не может взыскать с вас деньги, оно или банк обращается в суд с иском о принудительном взыскании долга.

Через суд. Не обманывайте коллекторов и не пытайтесь задобрить их обещаниями, если вы не можете закрыть свой кредит. Увы, но в случае если денег на закрытие кредита нет и не предвидится, в суде вы окажетесь рано или поздно. Если в определенный срок коллекторское агентство не может взыскать с вас деньги, оно или банк обращается в суд с иском о принудительном взыскании долга.

В зависимости от суммы долга банк может обратиться:

к мировому судье с заявлением о взыскании на сумму до полумиллиона рублей;

в первую инстанцию суда общей юрисдикции с требованием об удовлетворении иска и взыскании долга, если сумма долга превышает полмиллиона рублей или же если мировой судья отменил свой приказ о взыскании.

СУД…ОЙ…

Смиритесь. Повторимся, если вы не можете выплатить большой кредит вот уже который месяц, то ваше кредитное разбирательство рано или поздно окажется в суде. Поэтому не бойтесь обращаться в суд самостоятельно. Вам все равно придется как-то возвращать заем, но через суд вы сможете добиться приемлемых условий погашения.

В передаче дела в суд есть очевидные плюсы – ваш кредит наконец перестанет обрастать процентами, штрафами, неустойками и пенями – на время судебного разбирательства сумма займа будет заморожена. Суд может урезать крупный денежный долг, списав большую часть начисленных процентов и штрафов. И от вас отстанут сотрудники банка и коллекторы. Правда, им на смену появятся приставы, но с ними можно договориться возвращать долг постепенно, например, удерживая 50% официальной заработной платы.

ЛАДНО, В СУД ТАК В СУД. И КАК ВСЕ БУДЕТ ПРОИСХОДИТЬ?

Судебную повестку вы, скорее всего, найдете у себя в почтовом ящике. Проверьте ее подлинность на сайте суда, от которого она вам адресована, в разделе «Судебное делопроизводство». Там же можно будет получить информацию о деле и уточнить дату и время заседания. Затем отправляйтесь в канцелярию суда и просите материалы вашего дела для ознакомления – исковое заявление, где будут обозначены запросы банка и сумма, которую он требует от вас, кредитный договор с графиком платежей, выписку по счету, таблицы с расчетом задолженности. Имеет смысл заранее поискать юриста или адвоката для представления ваших интересов в суде.

Как и любой другой суд по гражданским делам, суд с банком по кредиту проходит в два этапа: предварительное и основное слушания (может включать несколько заседаний).

Предварительное слушание – это первая встреча с судьей, никаких серьезных решений там не принимается, но ваши соображения вы можете озвучить уже там. Тщательнее надо готовиться к основному слушанию. Вам стоит подготовить для него:

- возражения на исковые требования банка;

- детальные таблицы вашей версии расчета оставшейся задолженности;

- квитанции о внесении платежей по кредиту;

- документы, которые подтверждали бы ваши попытки решить проблему до суда (например, заявление о реструктуризации платежа);

- справки и документы, подтверждающие ваши непростые жизненные обстоятельства, из-за которых вы задерживаете выплаты (копия трудовой книжки с записью об увольнении, копия листка нетрудоспособности, копия решения ЦЗН о признании заемщика безработным и др.).

По результату основного слушания суд выносит окончательное решение, обязательное для исполнения всеми сторонами.

Решение, скорее всего, будет вынесено в пользу банка, то есть вас обяжут выплатить кредитное обязательство в судебном порядке. Решение выносится не позднее пяти дней после поступления соответствующего заявления банка о его выдаче. После этого у вас будет 10 рабочих дней с даты получения приказа, чтобы представить свои возражения в части исполнения приказа. Если возражения не поступают, судья выдает приказ банку и (или) направляет его по просьбе банка приставам для принудительного взыскания. В том случае если вы успеваете подать возражения, приказ отменяется и дело пересматривается.

Важно! Апелляция вряд ли изменит решение суда, но она позволит вам выиграть законным путем несколько месяцев на то, чтобы улучшить свое материальное положение.

Если должник в положенные сроки не отдает платеж, за дело берутся судебные приставы, которые получат от вас всю сумму, указанную в решении суда.

КАК УМЕНЬШИТЬ СУММУ, КОТОРУЮ ЗАПРАШИВАЕТ БАНК?

Проценты, пени и штрафы за просрочку платежей от банка иногда оказываются в несколько раз больше изначальной суммы кредита. Старайтесь уменьшить свою задолженность самостоятельно или при помощи кредитного адвоката (это лучший вариант, но на адвоката опять же нужны деньги).

Проценты, пени и штрафы за просрочку платежей от банка иногда оказываются в несколько раз больше изначальной суммы кредита. Старайтесь уменьшить свою задолженность самостоятельно или при помощи кредитного адвоката (это лучший вариант, но на адвоката опять же нужны деньги).

Чтобы оспорить сумму банка и решение суда, вы можете:

- заявлять встречные исковые требования;

- требовать уменьшения неустойки и в целом снижения суммы иска;

- ходатайствовать об установлении рассрочки/отсрочки погашения долга по удобной для заемщика-должника схеме;

- представлять доказательства в подтверждение своей позиции и против доводов представителя банка;

- пользоваться всеми иными правами, являясь полноценным участником судебного разбирательства.

Важно! Даже если основные требования банка бесспорны, всегда есть возможность побороться за уменьшение или исключение из суммы взыскания неустойки. Кроме того, вы можете добиться установления вполне выгодного срока и режима рассрочки платежей или отсрочки погашения всей задолженности. Статья 203 ГПК РФ позволяет суду пойти навстречу должнику и изменить порядок и способ исполнения судебного решения.

ЧТО МОГУТ СУДЕБНЫЕ ПРИСТАВЫ?

Возможности приставов по взысканию необходимой к погашению долга суммы весьма широки. Судебные приставы могут:

- собирать данные об имуществе, денежных средствах, имущественных правах должника, его доходах;

- арестовывать имущество и деньги, в том числе находящиеся на банковских счетах, в пределах суммы, подлежащей взысканию;

- ограничивать выезд за границу;

- ограничивать права распоряжения жилой недвижимостью;

- направлять работодателю решения об удержании из зарплаты части средств (не более половины) в счет погашения долга;

- принудительное удерживать средства из доходов должника, поступающих из иных источников, нежели зарплата;

- проводить беседы с должником.

МОЖНО ЛИ ДОГОВОРИТЬСЯ С СУДЕБНЫМ ПРИСТАВОМ?

В некоторой мере, да. В ваших силах обоснованно обратиться к приставу с заявлением о снятии/приостановлении определенных мер взыскания или ограничения. Также вы можете оспорить или обжаловать действия, решения или бездействия пристава в вышестоящей инстанции. Можно сделать попытку договориться о неприменении определенных мер взыскания (ограничения) или отложении их применения с приставом и устно – они вполне могут с пониманием отнестись к вашему предложению, если оно будет в рамках закона и если вы действительно в трудной ситуации, из которой хотите выбраться.

В некоторой мере, да. В ваших силах обоснованно обратиться к приставу с заявлением о снятии/приостановлении определенных мер взыскания или ограничения. Также вы можете оспорить или обжаловать действия, решения или бездействия пристава в вышестоящей инстанции. Можно сделать попытку договориться о неприменении определенных мер взыскания (ограничения) или отложении их применения с приставом и устно – они вполне могут с пониманием отнестись к вашему предложению, если оно будет в рамках закона и если вы действительно в трудной ситуации, из которой хотите выбраться.

ПОСЛЕ СУДА МЕНЯ ПРИЗНАЮТ БАНКРОТОМ?

Не обязательно, но это один из возможных исходов дела. Федеральный закон «О несостоятельности (банкротстве)» вступил в России в силу в 2015 году. Признать заемщика банкротом, который не в состоянии выплатить кредиты, можно через арбитражный суд.

Условия для признания банкротства:

- суммарная задолженность вместе с начисленными штрафами превышает полмиллиона рублей;

- заемщик не погашал задолженность больше 3 месяцев;

- сумма ежемесячных платежей по кредитам превышает величину дохода;

- стоимость имущественных объектов должника не сможет покрыть имеющиеся долговые обязательства.

Запустить процедуру признания банкротства может как банк, так и сам заемщик. Физические лица могут заявить о своей финансовой несостоятельности в 30-дневный период после момента, когда они поняли, что не в состоянии совершать платежи по счетам.

Важно! Если суд примет положительное решение, имущество должника подлежит продаже в счет уплаты кредита. Но зато после окончания процедуры все долги, независимо от их суммы, аннулируются. Начинайте жизнь с чистого финансового и материального листа.

Какие долги списываются после признания банкротства:

- все кредиты и займы;

- ущерб, причиненный третьим лицам;

- долги по коммунальным платежам;

- долги по налогам и сборам.

Долги, которые тесно связаны с личностью кредитора (долги по алиментам, за причиненный вред жизни, здоровью, моральный вред), списанию не подлежат.

Важно! После признания банкротства на вас накладывается ряд ограничений:

- на пять лет вы лишаетесь права на заем в любом из финансовых учреждений;

- повторное аннулирование долгов становится невозможным в течение пяти лет;

- в течение трех лет запрещается заниматься управленческой деятельностью в организациях и компаниях, оформленных как юридическое лицо;

- на все операции по приобретению имущества или ценных бумаг, а также крупные сделки в 3-летний период после признания несостоятельности необходимо будет получать разрешение финансового управляющего;

- банкрот в течение трех лет не имеет права занимать руководящие должности и открывать свое дело.

Процесс признания банкротства занимает, как правило, полгода, в это время должник не может выезжать за границу, а также лишается права управления своим имуществом. Все его текущие сделки и операции замораживаются, а те, что совершались незадолго до подачи заявления в суд, подвергаются тщательной проверке. Если эксперты сомневаются в их юридической чистоте, то они принудительно расторгаются.

Важно! На проведение процедуры банкротства тоже нужны деньги – в среднем около 40 тыс. рублей еще до момента рассмотрения дела в суде. В эту сумму входят:

- услуги оценочного бюро (их цена определяется суммой базового тарифа и 1% от стоимости оцененных имущественных объектов);

- нотариальное заверение копий (они необходимы как для подачи в суд, так и для отправления уведомлений кредиторам);

- государственная пошлина в размере 6 тыс. рублей;

- услуги финансового управляющего (10 тыс. рублей + 1% от денег, вырученных от реализации конкурсной массы);

- услуги квалифицированного юриста (составление искового заявления, представление в суде интересов гражданина-банкрота);

- прочие транспортные и почтовые расходы.

СУД ПРИНЯЛ РЕШЕНИЕ О ПРИНУДИТЕЛЬНОЙ УПЛАТЕ ДОЛГА ИЛИ О БАНКРОТСТВЕ, НО ДЕНЕГ НА ПОГАШЕНИЕ НЕТ. У МЕНЯ ЗАБЕРУТ ВСЕ?

Не все, но весьма вероятно, что многое. В первую очередь принудительное взыскание будет происходить за счет продажи тех вещей под залог которых вы брали кредит, например машины. Если сумма окажется недостаточной, приставы потребуют ваши денежные средства в национальной или иностранной валюте.

Далее в счет кредита уйдут:

- вторая квартира или земельные участки;

- автомобили;

- 50% общей собственности супругов;

- до 50% официальных доходов, за вычетом прожиточного минимума;

- заложенное имущество.

В счет погашения задолженности по кредиту не подлежат изъятию:

- единственное место жительства должника (но сейчас рассматривается закон, позволяющий это делать);

- домашняя мебель, утварь и личные вещи должника стоимостью до 10 тыс. рублей;

- деньги в размере прожиточного минимума на каждого из членов семьи;

- продукты питания на сумму, равную прожиточному минимуму для всех членов семьи;

- предметы, которые нужны для осуществления профессиональной деятельности;

- вещи, принадлежащие инвалиду, например костыли или инвалидная коляска;

- домашние животные, скот, птица, если они разводятся для личных нужд;

- награды, призы, государственные премии, медали;

- социальные пособия, выплаты и компенсации, например по потере кормильца.

КВАРТИРА ТОЧНО НЕ УЙДЕТ ЗА ДОЛГИ?

Если ваша квартира (или частный дом и земельный участок) – единственное жилье, пригодное для постоянного проживания семьи, забрать ее по закону не могут. Однако, повторимся, в счет оплаты кредита уйдут проданные вторая квартира или прочие земельные участки.

Если ваша квартира (или частный дом и земельный участок) – единственное жилье, пригодное для постоянного проживания семьи, забрать ее по закону не могут. Однако, повторимся, в счет оплаты кредита уйдут проданные вторая квартира или прочие земельные участки.

Важно! Принудительно взыскана будет и квартира (частный дом, участок), которая является залогом по ипотеке. Даже если она единственная.

МЕНЯ ВЫПУСТЯТ ЗА ГРАНИЦУ С ДОЛГАМИ ПО КРЕДИТУ?

Ограничить свободу вашего передвижения по миру может только суд. Поэтому если судебного разбирательства не было – вы вольны ехать в любую страну, даже с большим долгом. Но если банк подал на вас в суд с просьбой взыскать задолженность, вас могут не пустить даже на борт самолета.

После возбуждения исполнительного производства судебный пристав имеет право ограничить выезд должника за границу. Копии постановления об ограничении выезда должника за границу рассылаются самому заемщику и в различные службы, включая пограничные.

Если есть долги по кредитам и необходимость уехать за рубеж – узнайте о своих долговых обязательствах, подлежащих выплате в связи с исполнительным производством. Сделать это можно через портал госуслуг. Заодно проверьте там и другие неоплаченные налоги и штрафы.

Важно! Даже когда против вас работает процедура взыскания, есть способы покинуть территорию страны на законных основаниях:

- полная ликвидация непогашенного долга по кредиту;

- срочное лечение, которое не может быть оказано в России;

- характер работы, связанный с поездками за рубеж;

- обращение в службу судебных приставов с целью заключить договор о выполнении своих обязательств и при необходимости уплатить часть задолженности.

МОЖНО ВСЕ-ТАКИ СОВСЕМ НЕ ПЛАТИТЬ БАНКУ?

ОЧЕНЬ НЕ ХОЧЕТСЯ…

Согласно российскому законодательству, намеренное уклонение от погашения кредиторской задолженности ведет к уголовному наказанию (статья 177 УК РФ). То есть одного простого желания не платить банку не достаточно, чтобы отказаться от погашения кредита.

А ИСТЕЧЕНИЕ СРОКА ДАВНОСТИ НЕ СПАСЕТ?

С истечением срока давности по погашению кредита все не так просто. Разные суды разбирают такие дела по-разному. Чаще всего истечение срока давно начинается через три года после совершения заемщиком последней операции через банк, а вовсе не от даты получения кредита.

На практике истечение срока давности не дает автоматической гарантии того, что банк перестанет требовать с вас задолженность, напоминая о себе звонками, письмами и другими способами.

Важно! Если банк подаст на вас в суд по истечении срока давности, у вас появляется веский аргумент в свою защиту, но его нужно доказать, подготовив ходатайство о применении срока исковой давности.

МОЖЕТ МНЕ СБЕЖАТЬ НА НЕОБИТАЕМЫЙ ОСТРОВ, ЧТОБЫ ИЗБАВИТЬСЯ ОТ БАНКОВСКИХ СЛУЖАЩИХ, КОЛЛЕКТОРОВ И ПРИСТАВОВ?

Прежде чем сбежать на другую планету (даже на три года, пока пройдет срок давности), хорошо обдумайте этот план – вам придется бросить все и буквально поставить крест на своей старой жизни и отношениях. Вы не сможете работать официально и вести дела на легальных основаниях.

Важно! Три года истечения срока давности, на которые вы можете уповать в этом случае, – совсем не гарантия вашей спокойной жизни в будущем. Если банк подаст на вас в суд и тот вынесет решение о том, что вы должны расплатиться по долгам да еще со всеми неустойками, то ваш долг будет ждать вашего возвращения сколь угодно долго.

МЕНЯ ПОСАДЯТ В ТЮРЬМУ?

Судебное разбирательство по кредитным долгам – это не статья. Если заемщик оказался в трудной ситуации и не платит по кредиту ненамеренно, не скрывается от банка и суда, не подделывал документы, старается найти выход из ситуации и хотя бы частично погасить кредит, ему не грозят уголовные статьи.

Судебное разбирательство по кредитным долгам – это не статья. Если заемщик оказался в трудной ситуации и не платит по кредиту ненамеренно, не скрывается от банка и суда, не подделывал документы, старается найти выход из ситуации и хотя бы частично погасить кредит, ему не грозят уголовные статьи.

Однако история с большим кредитным долгом действительно может кончиться и уголовным делом. Такое редко, но происходит. Уголовную ответственность за неуплату кредита предусматривает статья 177 Уголовного кодекса РФ. Она может применяться при наличии факта злостного уклонения от погашения задолженности, которое определяется в судебном порядке. Кроме того, сумма займа должна быть в крупном или особо крупном размере (задолженность должна превышать 1,5 млн рублей).

Наказания по этой статье могут быть следующие:

- штраф от 5 тыс. до 200 тыс. рублей;

- удержание заработной платы за период до 18 месяцев;

- обязательные работы от 60 до 480 часов;

- принудительные работы от 2 месяцев до 2 лет;

- арест от 1 до 6 месяцев;

- лишение свободы от 2 месяцев до 2 лет.

Злостность уклонения от уплаты по кредитным счетам определяется тем, что заемщик имел прямой умысел неуплаты при наличии финансовой возможности для погашения задолженности. Кроме того, к «уголовке» может привести, например, умышленное сокрытие от судебного пристава-исполнителя факт подписания нового кредитного договора, сокрытие дополнительных источников дохода, использование родственников в корыстных целях (передача им движимого имущества на хранение) и др.

ВСЕ, БОЛЬШЕ НИКОГДА НЕ ПОДПИШУСЬ НА КРЕДИТЫ…

Кредит, особенно крупный и многолетний, всегда сопряжен с риском, так как мы не можем на 100% предсказать свою жизнь на годы вперед. Чтобы кредит не обернулся головной болью и разорением, соблюдайте простые правила:

- Хорошо подумайте, как вы будете отдавать кредит и где искать средства в случае непредвиденной ситуации (увольнение, длительная болезнь).

- Внимательно изучите кредитный договор и проясните все непонятные вам термины и пункты, обратите внимание на штрафы и комиссии.

- Застрахуйте кредит, если сумма велика.

- Не затягивайте с решением проблемы в случае финансовых трудностей – обращайтесь в банк.

- Отстаивайте свои права, не терпите угрозы коллекторов и не бойтесь суда.

Текст: Дарья Шаповалова

Фото: FireStock, Pixabay, Левада-Центр